Lunedì 2 dicembre, in tarda serata, i rispettivi consigli di amministrazione hanno ufficializzato la vendita delle quote di maggioranza di Gedi (il gruppo editoriale a cui fanno capo tra l'altro Repubblica, l'Espresso e La Stampa) da Cir (famiglia De Benedetti) a Exor (famiglia Agnelli).

Il costo dell'operazione per il trasferimento del 43,78% delle azioni, al prezzo di 0,46 euro ciascuna, è di 102,4 milioni.

Come riportato nella nota, l'operazione sarà concretizzata entro il primo quadrimestre del 2020 dopo il via libera da parte delle "competenti autorità, incluse la Commissione Europea e l'AgCom".

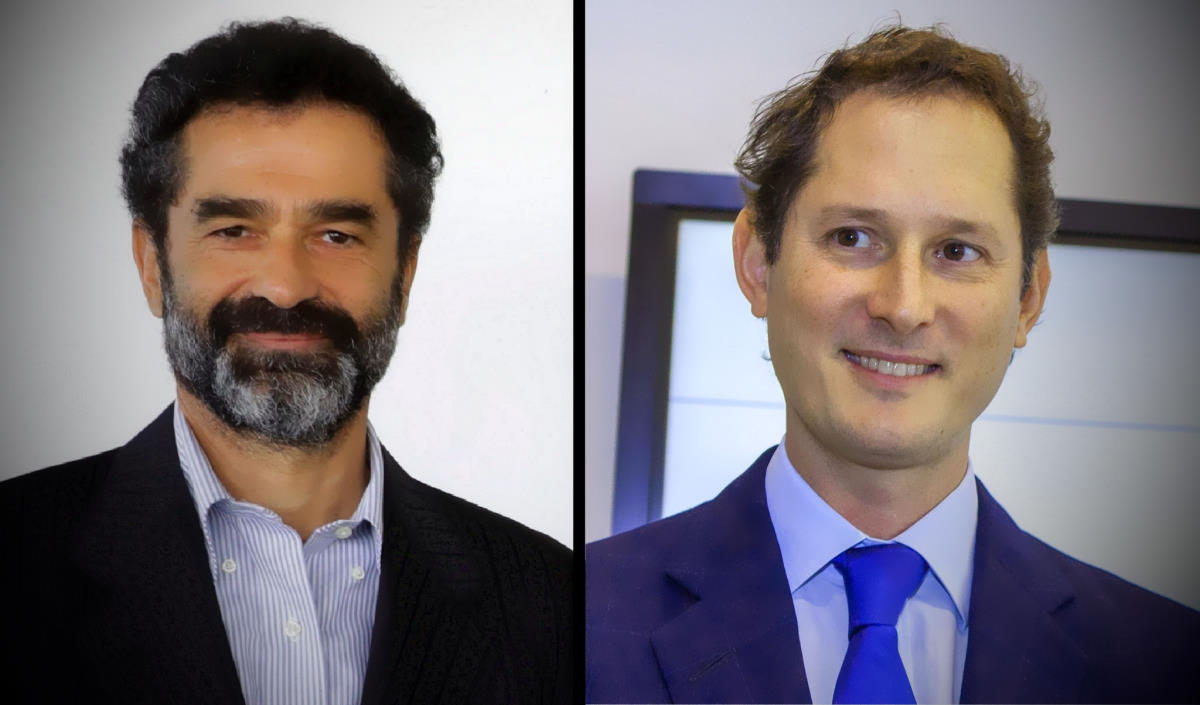

Per quanto riguarda Cir, che comunque manterrà una quota del 5% in Gedi, il presidente Rodolfo De Benedetti ha dichiarato:

«Dopo quasi 30 anni durante i quali siamo stati azionisti di controllo della Società, desidero esprimere il più vivo ringraziamento a tutte le donne e gli uomini che hanno condiviso questo lungo percorso, che ha visto il gruppo contraddistinguersi sempre per la qualità del proprio giornalismo, per la capacità di innovazione e per la lungimiranza ed efficacia della gestione, che gli hanno consentito di divenire il primo editore di quotidiani in Italia, il leader nell'informazione digitale, uno dei più importanti editori nel settore radiofonico e di affrontare con capacità di anticipazione e incisività la lunga crisi del settore. Passiamo il testimone ad un azionista di primissimo livello, che da più di due anni partecipa alla vita della Società, che conosce l'editoria e le sue sfide, che in essa ha già investito in anni recenti e che anche grazie alla propria proiezione internazionale saprà sostenere il gruppo nel processo di trasformazione digitale in cui esso, come tutto il settore, è immerso».

Questa, invece, la dichiarazione del presidente e amministratore delegato di Exor, John Elkann:

«Con questa operazione ci impegniamo in un progetto imprenditoriale rigoroso, per accompagnare GEDI ad affrontare le sfide del futuro. Oltre a portare l'esperienza maturata nel settore, anche a livello internazionale, EXOR assicurerà la stabilità necessaria per accelerare le trasformazioni sul piano tecnologico e organizzativo. Siamo convinti che il giornalismo di qualità ha un grande futuro, se saprà coniugare autorevolezza, professionalità e indipendenza con le esigenze dei lettori, di oggi e di domani».

Quale sia il progetto che ha spinto Exor verso questo investimento, poco oneroso sul piano economico date le dimensioni della società, ma che ha moltissime insidie a livello d'immagine, trattandosi di media, ed esporrà a un grosso rischio Elkann o chi, per lui, si occuperà di ristrutturare il gruppo.

In base a come i rispettivi comitati di redazione delle testate del gruppo hanno commentato l'operazione - leggibili in questa pagina - appare evidente come i giornalisti abbiano già messo in chiaro che non intendono parlare di tagli occupazionali in relazione al nuovo piano industriale, anche perché in passato sono già stati fatti enormi sacrifici in tal senso.

Dopo l'annuncio, il titolo Gedi, lunedì sospeso dalle contrattazioni e che venerdì aveva chiuso a 0,29 euro, da mercoledì sta viaggiando costantemente su valori intorno a 0,46 euro per azione.